俄羅斯Crypto的政策演變與發(fā)展前景

Crypto基于分布式賬本技術發(fā)行和交易,具有去中心化、全球化、匿名性、交易不可撤銷等特征,近年來成為了一些國家規(guī)避金融制裁的重要手段,也為各國加密資產發(fā)展提供了新的分析視角。

2022年爆發(fā)的俄烏沖突和隨之而來的美歐制裁,推動了俄羅斯Crypto政策從“嚴格監(jiān)管向金融交易,再向跨境支付和Mining合法化”的轉變,帶動俄羅斯Crypto交易重新恢復快速增長。目前俄羅斯的Crypto持有率為6.06%,低于全球整體水平(6.9%),未來還有較大的市場發(fā)展空間。

但未來俄羅斯Crypto市場的發(fā)展速度,以及能否幫助俄羅斯突破美歐制裁,將直接取決于以下三方面因素的影響:俄羅斯的監(jiān)管政策能否進一步放開、美歐制裁能否有效向Crypto領域延伸、俄羅斯否能有效防范國內資本通過加密交易外流,在大形勢上還要看美國能否主導全球穩(wěn)定幣和Crypto市場發(fā)展、穩(wěn)定幣與Crypto交易如何落實反*洗*錢反恐怖融資監(jiān)管。

文章出處:沈建光、朱太輝,俄羅斯Crypto的政策演變與發(fā)展前景,《國際金融》2025年第3期。引 言

Crypto基于分布式賬本技術發(fā)行和交易,具有去中心化、全球化、匿名性、交易不可撤銷等特征,近年來成為了一些國家規(guī)避美歐金融制裁的重要手段。在特朗普重新?lián)蚊绹偨y(tǒng)以來,美俄頻繁互動,雙邊關系有所改善,但美歐對俄的制裁并沒有減少。2025年2月,歐盟理事會批準對俄羅斯的第16輪制裁措施,特朗普決定將對俄羅斯的一系列制裁措施延長一年,4月初美國國會兩黨參議員共同提出一項針對俄羅斯的制裁草案,計劃對購買俄羅斯能源的國家征收500%的“二級關稅”。

其中,美歐還進一步加大了針對俄羅斯Crypto服務的制裁,歐盟第16輪制裁措施首次將Crypto交易所列入制裁目標,涵蓋了Crypto交易所;2025年3月美國司法部聯(lián)合德國、芬蘭等國執(zhí)法機構查封了俄羅斯Crypto交易所Garantex的網站域名并凍結其資產。與此相對的是,近期俄羅斯財政部與央行在已經允許利用Crypto進行跨境貿易支付的基礎上,開始討論在俄羅斯國內利用Crypto進行交易支付的政策。

這些變化引發(fā)了各國政策當局與Crypto市場的廣泛關注。俄羅斯的Crypto市場發(fā)展究竟將如何演變,Crypto是否會成為規(guī)避金融制裁的有效手段?為回答好這一問題,需要全面分析這些年俄羅斯的Crypto政策演變、Crypto交易對跨境貿易的支撐作用,及其Crypto市場發(fā)展還會受到哪些因素的影響。一、俄烏沖突前:將Crypto認定為金融資產,實行嚴格監(jiān)管(一)俄烏沖突前監(jiān)管政策僅認可Crypto的財產屬性2017年之前對Crypto實施嚴格管控。起初俄羅斯中央銀行對Crypto(Crypto)的態(tài)度非常謹慎,認為Crypto價格波動大、金融風險高,且擔心其被用于*洗*錢和恐怖融資等*非*法活動。2017年5月,俄羅斯中央銀行對外表示:“由于Crypto已在市場釋放并且因其沒有黃金儲備、數量未受到控制,應當對Crypto加強監(jiān)管”。2018年財政部和央行在政策方向上出現(xiàn)分歧。俄羅斯財政部主導制定了“數字金融資產法”初稿,旨在明確對數字資產(Crypto)和首次Tokens發(fā)行(*I*C*O)等的監(jiān)管要求,規(guī)范數字金融資產創(chuàng)建、發(fā)行、存儲及流通過程中的行為和義務。但俄羅斯中央銀行對此的政策取向與財政部并不一致,財政部主張對Crypto實施較為寬松的監(jiān)管,而中央銀行傾向于嚴格控制,甚至禁止Crypto發(fā)行交易。2020年開始認可數字資產的財產屬性。2020年7月,俄羅斯通過《關于數字金融資產、Crypto和對俄羅斯聯(lián)邦某些立法法案的修改》(即《數字金融資產法》,2021年1月生效實施),明確承認數字金融資產為財產,實現(xiàn)了俄羅斯Crypto交易的合法化。盡管如此,俄羅斯中央銀行對數字資產交易的態(tài)度并不積極。2021年12月,俄羅斯中央銀行在其報告中明確提出,禁止共同基金投資Crypto,警告與Crypto有關的風險,甚至提議全面禁止Crypto的Mining和交易。

(二)《數字金融資產法》設定了Crypto的投資交易規(guī)則一是明確了數字金融資產的特征屬性。該法案明確提出,Crypto(數字金融資產)是基于分布式賬本技術發(fā)行、記錄和流動的數字權利,包括貨幣債權、發(fā)行的證券權利、非公開股份公司的權益、要求轉讓發(fā)行證券的權利。同時,該法案允許將數字金融資產作為投資工具,2024年的法案修訂進一步允許將Crypto作為交換手段,用于貨物轉讓、工程、服務、信息和知識成果等的轉讓,但禁止用作商品和服務的支付手段或其他還款手段。二是明確加密資產的發(fā)行規(guī)則。在牌照方面,發(fā)行方需是俄羅斯的法人實體,要向俄羅斯中央銀行提交申請并獲得批準,同時交易主體要符合聯(lián)邦法律中“證券市場”及“組織交易”的監(jiān)管規(guī)定。在信息披露方面,發(fā)行方需發(fā)布白皮書,詳細說明Tokens的技術架構、用途、發(fā)行總量、潛在風險等,并公開報價。在智能合約使用方面,允許使用智能合約完成數字金融資產的發(fā)行和分發(fā),但智能合約的內容需符合法律規(guī)定。三是明確Crypto的交易規(guī)則。該法案要求,數字金融資產不能用作支付工具,以防止其沖擊盧布和法定貨幣體系;數字金融資產買賣交易需通過數字金融資產交換運營商進行,以保證交易的透明度和安全性;Crypto交易所和錢包服務提供商需要在俄羅斯中央銀行等進行注冊,也可以是信貸機構;部分高風險的數字金融資產,僅限于具有專業(yè)知識和經驗的合格投資者購買。此外,未經批準的跨境數字資產交易將受到限制,以防范資本外流和*洗*錢行為。四是明確數字金融資產的監(jiān)管機構。根據該法案,俄羅斯中央銀行作為主要的行業(yè)監(jiān)管機構,負責監(jiān)管在俄羅斯的Crypto(數字金融資產)發(fā)行活動,以及對Crypto交換運營商等的注冊準入管理。

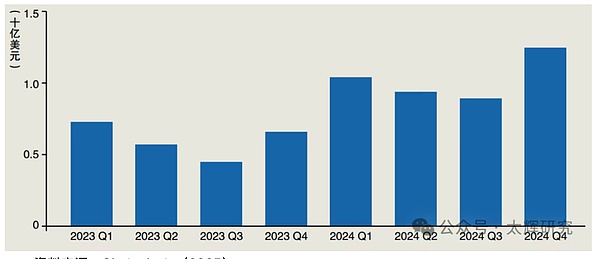

(三)俄羅斯央行禁止Crypto在國內支付流通2022年1月,俄羅斯中央銀行發(fā)布咨詢文件《Crypto:趨勢、風險與監(jiān)管》,認為Crypto具有四大風險:Crypto價格高度波動,交易涉及大量欺詐行為;加密化如同美元化,影響貨幣政策主權;Crypto發(fā)展會導致金融脫媒,從而影響金融體系服務實體經濟的能力;Crypto在*非*法活動中被廣泛使用,對反*洗*錢和反恐融資體系構成挑戰(zhàn)(BankofRussia,2022)。對此,俄羅斯中央銀行提出了“三禁止”建議:禁止俄羅斯法人和居民將Crypto作為商品、服務的支付手段;禁止在俄羅斯聯(lián)邦組織發(fā)行和組織流通Crypto;禁止金融機構投資于Crypto及相關金融工具,以及使用俄羅斯金融中介和俄羅斯金融基礎設施進行Crypto交易。這表明,盡管《數字金融資產法》允許Crypto可以作為金融工具,通過在俄羅斯注冊的Crypto交易所和錢包服務提供商(包括信貸機構)進行交易流通(即充當價值儲藏手段),但不能用于國內的商品服務支付(即不能充當支付手段),且此時俄羅斯中央銀行在監(jiān)管實踐過程中還會從嚴監(jiān)管(如不授權信貸機構開展Crypto服務、不允許CryptoMining發(fā)行等)。二、俄烏沖突后:為擺脫歐美制裁,支持Crypto用于跨境支付(一)美歐制裁推動俄羅斯Crypto政策轉向俄烏沖突爆發(fā)后,美歐凍結了俄羅斯央行3000億美元左右的外匯儲備,將俄羅斯排除在全球銀行間支付系統(tǒng)SWIFT之外,并將制裁措施逐步擴展到能源、金融和國防等關鍵行業(yè),極大限制了俄羅斯企業(yè)、個人和銀行進入國際資本市場的能力。受此影響,在俄羅斯總統(tǒng)普京的推動下,俄羅斯中央銀行、財政部等部門態(tài)度有所統(tǒng)一,2022年之后Crypto監(jiān)管政策加速轉變。2022年俄羅斯Crypto政策開始轉向。2022年2月,俄羅斯修訂“關于Crypto(Crypto)”法案,提出通過考試確定合格投資者,合格投資者每年最多可購買7000美元的Crypto,而不合格投資者限購600美元,同時要求Crypto(Crypto)運營平臺滿足一定的資本要求,如交易所至少保留3000萬盧布的資本,數字交易平臺或組織拍賣平臺至少保留1億盧布的資本。2024年俄羅斯允許Crypto用于跨境支付。進入2024年后,隨著美歐二級制裁的增加,俄羅斯進口商品的支付變得更加困難,付款延遲問題導致俄羅斯進口增速從2023年下半年開始持續(xù)下降,特別是2024年一、二季度連續(xù)大幅負增長。為此,俄羅斯圍繞數字盧布(CBDC)的國際化推廣、Mining合法化、交易所合規(guī)監(jiān)管以及Blockchain技術應用等,積極推進相關政策法案制定。2024年7月,俄羅斯國家杜馬正式通過“Crypto(Crypto)跨境支付法案”和“加密Mining合法化法案”。在2024年9月起Crypto在俄羅斯跨境貿易支付中的使用合法化后,俄羅斯公司可以更加便利地使用Bitcoin和其他Crypto進行跨境支付(通常是使用Bitcoin、Ethereum和穩(wěn)定幣直接結算,或將其他國家的貨幣通過Crypto和穩(wěn)定幣兌換成俄羅斯盧布),預計2024年7月-2025年6月俄羅斯流入的Crypto將高于前12個月收到的1824.4億美元。與此相應,俄羅斯的進口規(guī)模從2024年三季度開始重新恢復正增長(見圖1)。圖1:俄羅斯商品貿易進口規(guī)模及增速變化

俄羅斯的Crypto市場還有較大的發(fā)展空間。根據TripleA(2024)的統(tǒng)計數據,截至2023年,俄羅斯的Crypto持有者為875萬人,滲透率(持有者占總人口的比重)為6.06%,低于全球Crypto總體滲透率6.9%。當前全球Crypto市場在快速發(fā)展,2024年全球Crypto持有者增長了34%,Crypto市值規(guī)模增長到3.27萬億美元,漲幅接近100%。同時,俄羅斯在俄烏沖突之前本來就是Crypto交易的活躍地區(qū),且是全球第二大CryptoMining國家,僅次于美國。這些因素表明,俄羅斯Crypto市場未來還有很大的發(fā)展空間。但在未來幾年,俄羅斯Crypto市場的具體發(fā)展速度,還取決于以下三重不確定因素的影響:第一重不確定因素:俄羅斯財政部與中央銀行的政策分歧能否解決Crypto目前在加快與傳統(tǒng)金融體系的融合,特別是穩(wěn)定幣在跨境支付中的應用快速拓展(詳見“穩(wěn)定幣發(fā)展十年:趨勢、應用與前景”)。目前俄羅斯財政部主張在俄羅斯境內規(guī)范使用Crypto進行支付結算,但俄羅斯中央銀行擔心Crypto會沖擊盧布在俄羅斯國內的貨幣主導地位,不愿放開Crypto在俄羅斯國內支付中的應用,也反對將USDT和USDC等穩(wěn)定幣用作俄羅斯國內的支付手段。這也是很多大國貨幣當局對Crypto擔憂的普遍性問題。但在俄羅斯同步推進央行Crypto(數字盧布)的情況下,未來是否允許在俄羅斯發(fā)行使用盧布穩(wěn)定幣進行支付結算,也還不確定。2025年3月5日,俄羅斯財政部向外披露,俄羅斯財政部與中央銀行討論在實驗性法律框架內啟動俄羅斯國內的Crypto交易,交易參與者將屬于“超級合格”投資者類別,認定標準仍在制定中。盡管這個政策仍處于財政部、央行和市場參與者之間的討論階段,但在美歐制裁不斷拓展的情況下,俄羅斯財政部與中央銀行在Crypto境內交易使用問題上達成共識的可能性提高。第二重不確定因素:美歐對Crypto交易服務機構的制裁是否有效在俄烏沖突爆發(fā)后,美國、歐盟、英國、日本、韓國等也限制和禁止對俄羅斯公民及俄羅斯IP進行Crypto交易服務的行為,幣安、FTX、Coinbase等全球主要Crypto交易所根據美歐的制裁要求屏蔽了俄羅斯的交易賬戶和地址。2023年9月,幣安將俄羅斯業(yè)務全部出售給交易所CommEX。近期,美歐也在加大對俄羅斯Crypto交易的直接制裁力度。2025年2月,歐盟理事會批準對俄羅斯的第16輪制裁措施,首次將Crypto交易所列入制裁目標,且明確要求制裁服務俄羅斯的Crypto交易所Garantex,3月美國司法部聯(lián)合德國、芬蘭等國執(zhí)法機構以*洗*錢名義查封了Garantex的網站域名并凍結其資產。受此影響,穩(wěn)定幣發(fā)行商Tether凍結了該交易所約2800萬美元的USDT資金,其他一些Crypto交易所也宣布退出俄羅斯市場。但Garantex在被查封后,也在尋求規(guī)避制裁的解決方案,近期將其流動性和客戶存款轉移到在俄羅斯新成立的交易平臺Grinex。美歐制裁影響的主要是對用戶實施了客戶身份驗證程序(KYC)的交易所,而無KYC的交易所不斷增加,在一定程度上弱化了美歐制裁的影響(見圖3)。但無KYC的交易所在協(xié)助俄羅斯規(guī)避美歐Crypto交易制裁的同時,也會助長*洗*錢和*非*法加密交易活動。此外,俄羅斯除了在莫斯科和圣彼得堡設立Crypto交易所之外,也在支持相關Crypto交易所的發(fā)展。例如,目前設立在俄羅斯的Crypto交易平臺Bitbanker,在俄羅斯、阿聯(lián)酋、吉爾吉斯斯坦和亞美尼亞等設立了辦公室,為企業(yè)和個人開展Crypto的購買、交換、存儲、投資和支付服務。

俄羅斯的Crypto市場還有較大的發(fā)展空間。根據TripleA(2024)的統(tǒng)計數據,截至2023年,俄羅斯的Crypto持有者為875萬人,滲透率(持有者占總人口的比重)為6.06%,低于全球Crypto總體滲透率6.9%。當前全球Crypto市場在快速發(fā)展,2024年全球Crypto持有者增長了34%,Crypto市值規(guī)模增長到3.27萬億美元,漲幅接近100%。同時,俄羅斯在俄烏沖突之前本來就是Crypto交易的活躍地區(qū),且是全球第二大CryptoMining國家,僅次于美國。這些因素表明,俄羅斯Crypto市場未來還有很大的發(fā)展空間。但在未來幾年,俄羅斯Crypto市場的具體發(fā)展速度,還取決于以下三重不確定因素的影響:第一重不確定因素:俄羅斯財政部與中央銀行的政策分歧能否解決Crypto目前在加快與傳統(tǒng)金融體系的融合,特別是穩(wěn)定幣在跨境支付中的應用快速拓展(詳見“穩(wěn)定幣發(fā)展十年:趨勢、應用與前景”)。目前俄羅斯財政部主張在俄羅斯境內規(guī)范使用Crypto進行支付結算,但俄羅斯中央銀行擔心Crypto會沖擊盧布在俄羅斯國內的貨幣主導地位,不愿放開Crypto在俄羅斯國內支付中的應用,也反對將USDT和USDC等穩(wěn)定幣用作俄羅斯國內的支付手段。這也是很多大國貨幣當局對Crypto擔憂的普遍性問題。但在俄羅斯同步推進央行Crypto(數字盧布)的情況下,未來是否允許在俄羅斯發(fā)行使用盧布穩(wěn)定幣進行支付結算,也還不確定。2025年3月5日,俄羅斯財政部向外披露,俄羅斯財政部與中央銀行討論在實驗性法律框架內啟動俄羅斯國內的Crypto交易,交易參與者將屬于“超級合格”投資者類別,認定標準仍在制定中。盡管這個政策仍處于財政部、央行和市場參與者之間的討論階段,但在美歐制裁不斷拓展的情況下,俄羅斯財政部與中央銀行在Crypto境內交易使用問題上達成共識的可能性提高。第二重不確定因素:美歐對Crypto交易服務機構的制裁是否有效在俄烏沖突爆發(fā)后,美國、歐盟、英國、日本、韓國等也限制和禁止對俄羅斯公民及俄羅斯IP進行Crypto交易服務的行為,幣安、FTX、Coinbase等全球主要Crypto交易所根據美歐的制裁要求屏蔽了俄羅斯的交易賬戶和地址。2023年9月,幣安將俄羅斯業(yè)務全部出售給交易所CommEX。近期,美歐也在加大對俄羅斯Crypto交易的直接制裁力度。2025年2月,歐盟理事會批準對俄羅斯的第16輪制裁措施,首次將Crypto交易所列入制裁目標,且明確要求制裁服務俄羅斯的Crypto交易所Garantex,3月美國司法部聯(lián)合德國、芬蘭等國執(zhí)法機構以*洗*錢名義查封了Garantex的網站域名并凍結其資產。受此影響,穩(wěn)定幣發(fā)行商Tether凍結了該交易所約2800萬美元的USDT資金,其他一些Crypto交易所也宣布退出俄羅斯市場。但Garantex在被查封后,也在尋求規(guī)避制裁的解決方案,近期將其流動性和客戶存款轉移到在俄羅斯新成立的交易平臺Grinex。美歐制裁影響的主要是對用戶實施了客戶身份驗證程序(KYC)的交易所,而無KYC的交易所不斷增加,在一定程度上弱化了美歐制裁的影響(見圖3)。但無KYC的交易所在協(xié)助俄羅斯規(guī)避美歐Crypto交易制裁的同時,也會助長*洗*錢和*非*法加密交易活動。此外,俄羅斯除了在莫斯科和圣彼得堡設立Crypto交易所之外,也在支持相關Crypto交易所的發(fā)展。例如,目前設立在俄羅斯的Crypto交易平臺Bitbanker,在俄羅斯、阿聯(lián)酋、吉爾吉斯斯坦和亞美尼亞等設立了辦公室,為企業(yè)和個人開展Crypto的購買、交換、存儲、投資和支付服務。